Punaisen kuningattaren evoluutioteorian mukaan meidän pitää juosta pysyäksemme paikallamme. Lammella elävän sammakon kieli pitenee sitä mukaa kuin kärpäsen lentonopeus kasvaa. Suhteellistä edistymistä ei tapahdu.

Historiassa on arvostettu poikalapsia, koska heillä on mahdollisuus levittää geenejä laajemmalle kuin tyttärillä. Tämän vuoksi vanhimmalle pojalle yleensä annettiin isoin perintö.

Tästä taas seurasi se, että köyhempien vanhempien kannatti hankkia tyttäriä, koska se oli varmempi veto. Köyhällä pojalla oli paljon huonompi mahdollisuus lisääntyä kuin köyhällä tytöllä.

Olikin yleistä, että varakkaat vanhemmat ”saivat” enemmän poikia ja köyhät tyttäriä. Evoluution ja yhteiskunnan kannalta tämä toimi koska balanssi pysyi.

Nykyään tällaista suunnittelua tehdään vähemmän monesta eri syystä. Ja tyypillisesti perintökin pyritään jakamaan tasaisesti lasten kesken sukupuolesta riippumatta.

Vanhan sanonnan mukaan ensimmäinen sukupolvi rakentaa varallisuuden, toinen parantaa sitä ja kolmas hukkaa sen.

Sukupolvien välinen yrityssuunnittelu

Tämä on asia, jota jokainen yrityksen omistaja joutuu pohtimaan jossain vaiheessa. Mitä aikaisemmassa vaiheessa pohdiskelun aloittaa, sitä halvemmalla pääsee.

Toisaalta tämän luontoiset päätökset ovat helposti pysyviä tai ainakin niiden muuttaminen on kallista. Eli kannattaa olla jossain määrin varma mitä haluat.

Kun yrityksen omistajasta aika jättää, perivät lapset yrityksen. Tässä yhteydessä he maksavat perintöveroa pyöreästi 15 %. Mikäli omaisuutta perii ns. toisen veroluokan perijät, menee perintöveroa noin 30 %.

Jos siis yrityksesi arvo on 10 miljoonaa euroa, maksavat lapsesi yhteensä 1,5 miljoonaa perintöveroa.

Yksi keino vähentää perintöveron määrää on myydä tai lahjoittaa lapsille omistusta elinaikanasi. Tällöin kuolinhetkelläsi he ovat jo yrityksin omistajia eli perittävä määrä on pienempi.

Edullisimpi keino on ottaa lapset omistajiksi jo yrityksen perustamisvaiheessa. Sen sijaan, että rekisteröit 100 % osakkeista itsellesi, voitkin jättää itsellesi 51 % määräysvallan ja jakaa 49 % lasten kesken.

Ja kaikkein edullisin on antaa omistus lähes kokonaan lapsille. Tällöin tietysti myös määräysvalta siirtyy heille heidän tultuaan täysi-ikäisiksi.

Tämän mahdollisen ongelman voi välttää sekä hyvällä kasvatuksella että kahdella osakesarjalla. Voit siis luoda yritykselle A- ja B-osakesarjat. Molemmat osakkeet antavat saman omistusoikeuden, esim. 1 kpl A-osakkeita ja 99 kpl B-osakkeita, osakkeita yhteensä 100 kpl.

A-osakkeelle voi kuitenkin asettaa 1000 ääntä kun taas yksi B-osake tuottaa vain 1 äänen. Näin ollen yhtiökokouksessa A-osakkeenomistaja käyttää 1000 ääntä ja B-osakkeiden omistajat käyttävät 99 ääntä.

Tällä järjestelyllä voit pitää yrityksen päätäntävallan itselläsi niin pitkään kuin haluat ja tarvittaessa vaikka muuttaa yhtiöjärjestystä myöhemmin.

Toinen kikkailun mahdollisuus on tytär- ja emoyhtiöillä. Yrityksen ylle voidaan perustaa uusi emoyhtiö, jolla on eri omistussuhde kuin vanhalla yhtiöllä.

Lisäksi yrityksiä voidaan sulauttaa eli fuusioida toisiinsa. Tässä yhtenä etuna on osakkeiden hankinta-ajan ”säilyminen”. Eli jos A Oy sulautetaan B Oy:hyn tulee A:n omistajasta B:n omistaja. A Oy:n osakkeita ei enää ole, mutta A:n omistajan saamien B Oy:n osakkeiden hankintahetki on sama kuin hänen alunperin hankkimien A Oy:n osakkeiden. Tällä on merkitystä muun muuassa hankintameno-olettaman vuoksi.

Lähtökohtaisesti sulautuminen on verovapaa tulo- ja varainsiirtoverotuksessa. Mikäli sulautumisessa siirtyy vain yhtiöiden osakkeita, ei varainsiirtoveroa makseta. Mutta mikäli jompi kumpi osapuoli saa vastikkeena kiinteistöjä tai muiden yhtiöiden (esim. asoy) osakkeita, pitää varainsiirtovero maksaa.

Tällaisissa järjestelyissä kannattaa konsultoida asiantuntijaa, sillä huomioitavia asioita on lukuisia ja riski ylimääräisen veron maksamisesta suuri.

Muita keinoja säätää omistuksia ovat osakevaihto ja liiketoimintasiirto. Nämä eivät välttämättä ole niin hyviä työkaluja sukupolvien välisessä suunnittelussa eli jätän ne tämän jutun ulkopuolelle.

Mitä kannattaa tehdä?

Ensimmäinen asia on selvittää oma tahtotila. Haluatko luoda dynastian, vuosisadat ylittävän perheyrityksen? Vai haluatko että omaisuutesi siirtyy lapsille verotehokkaasti ja siitä eteenpäin se on heidän asiansa.

Tämä on todella vaikea asia selvittää. Olen itse miettinyt sitä noin kymmenen vuotta, enkä ole päässyt puusta pidemmälle. Kun luen kokeneempien ja vanhempien ihmisten ajatuksia, näyttää siltä, että katsantakanta tähän on jatkuvassa muutoksessa läpi elämän.

Yksi yleinen murheenaihe on yllä mainittu esimerkki kolmannen sukupolven tuhlailevaisuudesta. Tämän riskiä voi vähentää merkittävästi fiksulla lasten kasvattamisella (mitä ikinä se onkaan). Mutta kuinka voit enää vaikuttaa kolmannen tai neljännen polven jälkeläisiin?

Kuulen mielelläni viisaampien ajatuksia tämän suhteen.

Jos asia kiinnostaa enemmän, kannattaa tutkia miten vanhat suvut ovat asian hoitaneen ja mitä yhteistä niillä on. Esimerkiksi on olemassa yhdistys nimeltään Henokiens, jonka jäseneksi pääsevät vain yli 200 vuotta vanhat yritykset.

Vanhoilla yrityksillä näyttää olevan ainakin kolme yhteistä tekijää:

- Yritykset tyytyvät kohtuullisuuteen. Konkurssin riskiä ei yksinkertaisesti siedetä.

- Yrittämiselle on luotu säännöt ja päätösvalta on keskittynyt yhdelle henkilölle kerrallaan.

- Suvulla on varallisuutta yritystoiminnan ulkopuolella. Yrityksestä on ajan myötä otettu varallisuutta omiin nimiin, jotta yritystä voidaan vastavuoroisesti tukea heikkoina aikoina.

Mutta kuinka toimia omien lasten suhteen? Yksi näkökulma omaisuuden ennenaikaista antamista vastaan on, että se pilaa lapsen elämän. Jos lapsi saa kaiken valmiina, mikä intressi hänellä on yrittää kehittyä?

Entä onko lapsi valmis henkisesti valmis ottamaan vastuun perheyrityksestä täytettyään 18?

Mitä jos saat myöhemmin lisää lapsia, kuinka heidän omistus järjestetään?

Se on kuitenkin selvää, että yrityksen omistuksen siirtäminen lapsille on edullista silloin kun yritys on pieni. Eli tässä mielessä peliliikkeet kannattaa tehdä mieluummin aiemmin kuin myöhemmin.

Osakkeiden lahjoittaminen myöhemmin voi toimia myös, paitsi jos yritys kasvaa kovasti. Verovapaasti saa antaa vain 5000 euroa kolmen vuoden välein yhdelle lapselle. On hyvin mahdollista, että yrityksen arvo kasvaa paljon tätä nopeammin. Jos näin on, olisi edullisempaa vain maksaa lahjavero heti alussa kuin myöhemmin.

Lahjoittaminen (lahjavero 14,2 %) on hitusen verran edullisempi tapa siirtää omaisuutta kuin perinnön jättäminen.

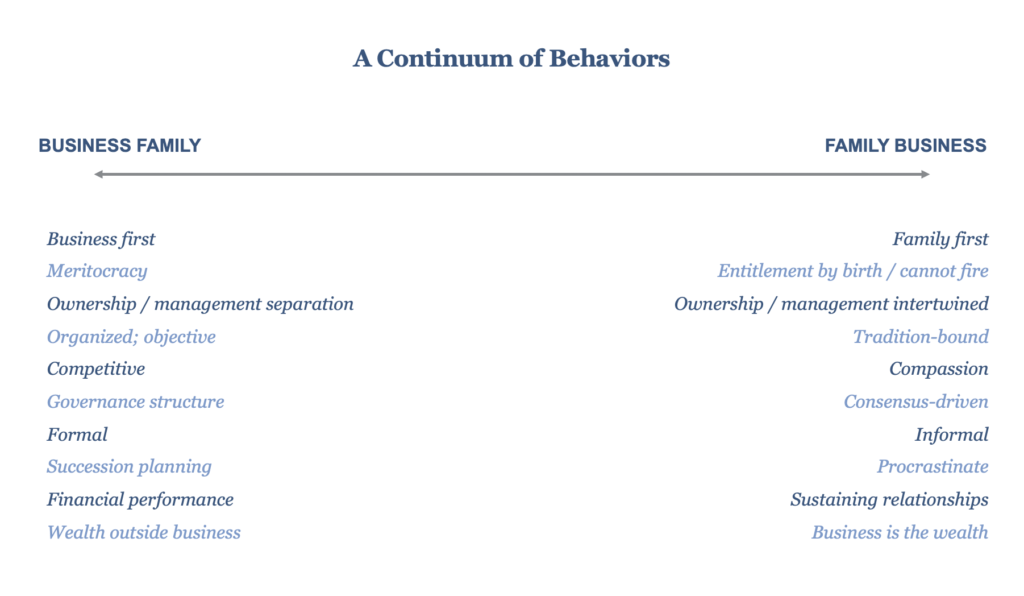

Jos haluat yrityksen säilyvän suvun hallussa sukupolvien yli, alla on yksi ajatusmalli, josta voit saada apua. Idea on siirtää ajattelumallia perheyrityksestä (family business) yrittäjäsuvun (business family) suuntaan.

Huomaa myös, ettei tämä asteikko ole joko tai vaan voitte asettua mihin tahansa pisteeseen kahden ääripään välillä.

Ja lopuksi huomio jatkuvuudesta. Perhe/suku saattaa myydä yrityksen (tai ainakin sen liiketoiminnan) ja siirtyä kokonaan toiselle alalle. Yritystoiminta suvussa jatkuu yhä, nyt vain eri alalla.